インボイス制度の困りごとありますか?、その対応方法は

注目コンテンツ:問い合わせ

A.インボイス制度対応業者なるか、ならないか

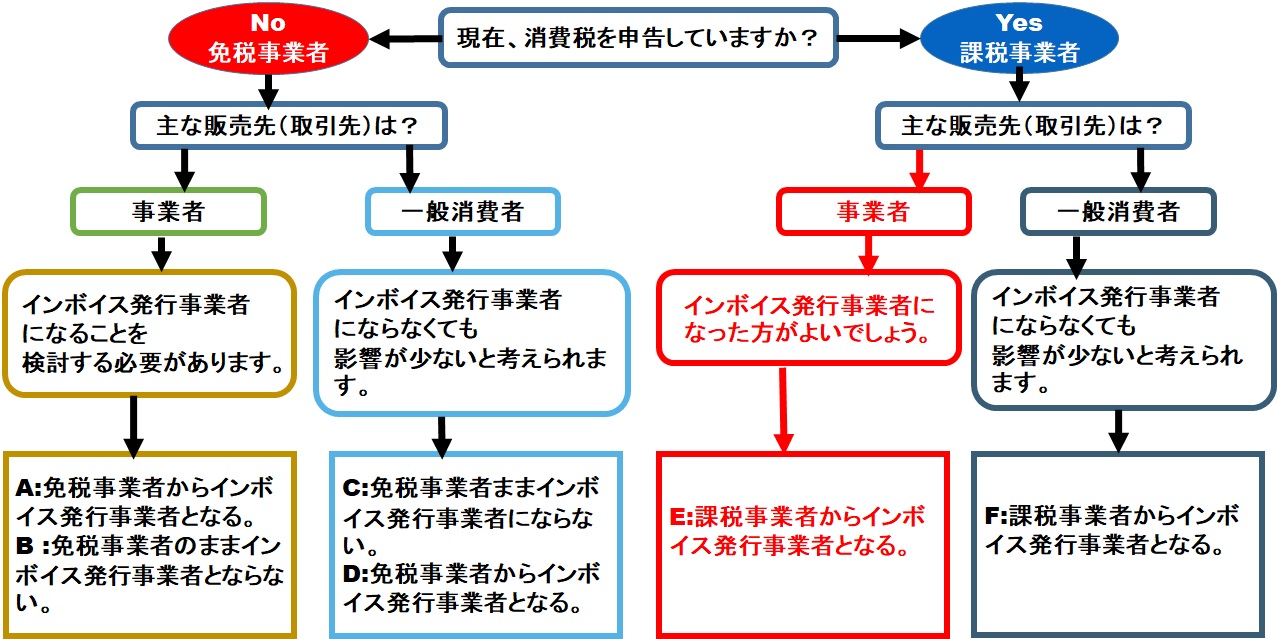

2023年10月1日からインボイス制度が導入されました。既にインボイス制度に対応する、しないは、決定されていることと思います。(図ー1、図ー2 参照)現在は粛々と対応を進める時期です。

図―1 インボイス対応判断図

図―2 メリット・デメリット

- *A、B、C,Dは相手事業者からインボイス発行業者になることを求められる可能性があります。

- *Bは相手事業者からインボイス発行業者になることを求められる可能性があります。

- *E(赤色)は必須です。

- *Fの場合、販売先が一般消費者と思っても領収書を求められて、実は事業者とわかるケースもあります。

- 現在、免税業者(ひとり親方、製造業、フリーライターなど)だからといっても、取引先からインボイス発行業者になる事を提案されることもありうる事です。早めに取引先に確認を取っておくことも必要です。

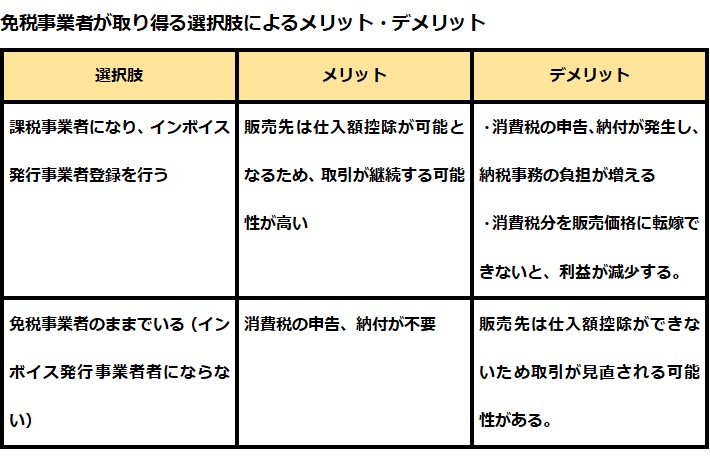

1.登録申請はいつまでに提出?

インボイス制度が始まる2023年10月1日から登録を受けるには、原則、2023年3月31日までに申請を行う必要があります。

2023年3月31日までに申請ができなかった方はここをクリックして下さい。

- STEP1:申請書の作成

- まずは申請書をダウンロードして、必要事項を記載します。紙ではなく電子での申請も可能となっております。

- 申請書のダウンロードはこちら:国税庁専用サイト「申請書ダウンロード」

- 電子申請についてはこちら:国税庁専用サイト「電子申請のついて」

- 電子申請についてはこちら:国税庁専用サイト「電子申請のついて」

- STEP2:国税庁に提出

- 申請書に必要事項を記載したら、国税庁に提出します。

- 紙で申請する場合は、管轄地域の「インボイス登録センター」に送付します。

- 郵送による申請手続きはこちら: 国税庁専用サイト「郵送による登録申請手続」

- STEP3:取引先へ通知

- 継続的に取引を行う取引先に対して、登録番号や交付・受領方法の連絡を行います。 このとき電子で登録通知を受領しておくと便利です。

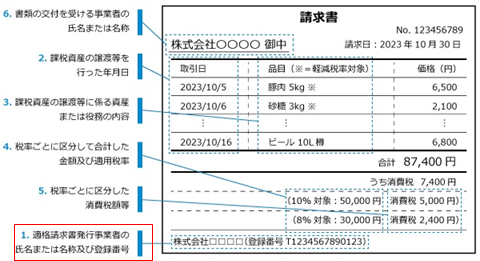

- インボイスの記載事項(適確請求書)

- インボイスは、特定の記載事項を満たさなくてはなりません。

会計システムなどからインボイス発行する場合も含めて、インボイス制度導入前に必ず、記載事項を満たしたインボイスが作成できるよう確認しましょう。下記、1の追加要件で現在の請求書作成システムを変更する必要があります。

電子帳簿保存法の対応をご覧ください。

電子帳簿保存法の対応をご覧ください。

- 適格請求書発行事業者の氏名または名称及び登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産または役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

図―3 インボイス制度対応請求書(適確請求書)

- なお、飲食業やタクシー業など、不特定多数にインボイスを交付する事業者は、上記よりも要件が緩和された適格簡易請求書を使用することも認められています。 適格簡易請求書では、「6. 書類の交付を受ける事業者の氏名または名称」の記載などを省略することができます。

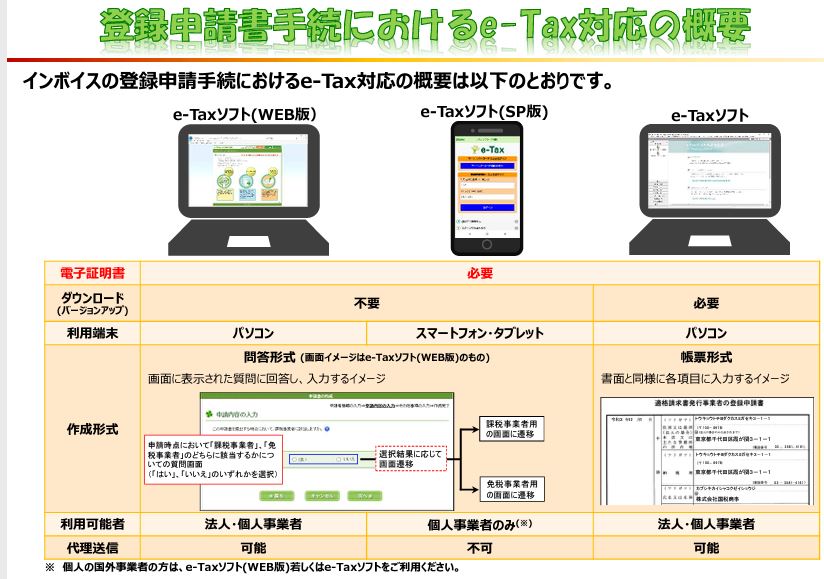

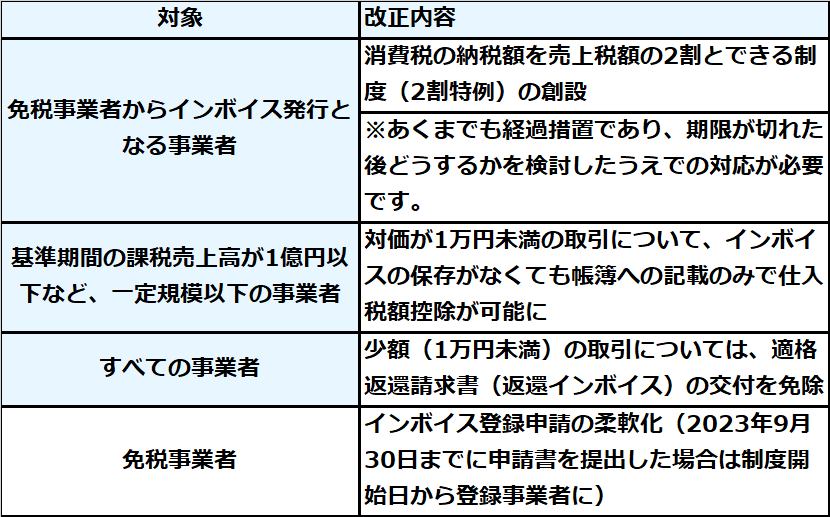

- 令和5年度税制改正におけるインボイス制度の改正点

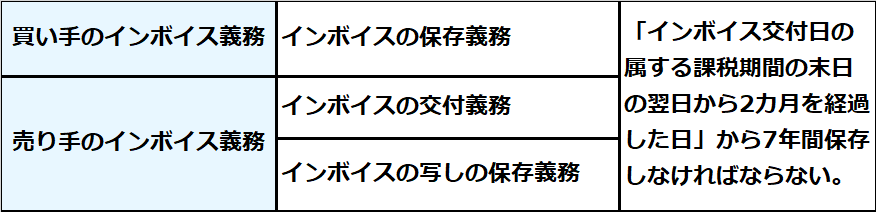

- インボイス制度での義務

- インボイス制度の義務は買い手と売り手によって異なります。買い手は仕入税額控除の適用を受けるために、原則として、売り手から交付されたインボイスを保存しておかなくてはなりません。

また、売り手は取引相手からの求めに応じてインボイスを交付し、そのインボイスの写しを保存する義務があります。

図―5

3.買い手側の確認事項

- 仕入税額控除が認められるインボイスの範囲 仕入税額控除が認められるインボイスとして認められるのは、以下の書類です。

- インボイス、適格簡易請求書

- 仕入側(買い手側)が作成する仕入明細書など、インボイスの記載事項が適切に記載されているもの

- インボイスの電子データ

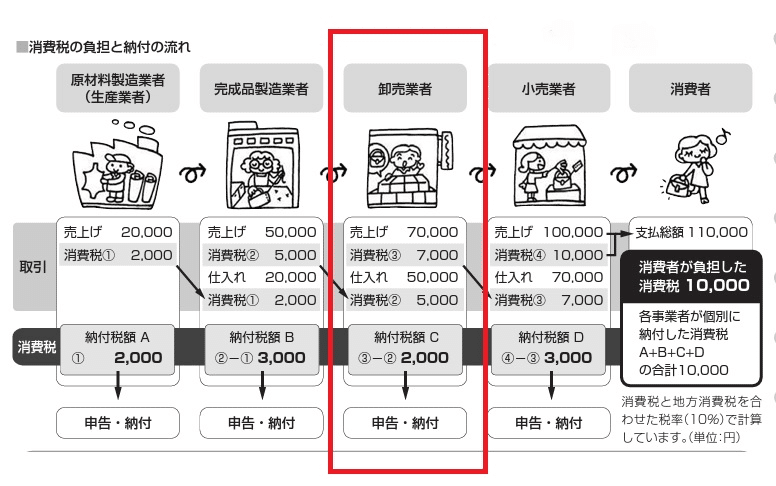

- *仕入税額控除とは、

- 消費税を算出する際に課税売上の消費税額から課税仕入れの消費税額を差し引くことを言います。 消費税は、商品・製品の販売やサービスなどの取引に対して課される税金で、消費者が負担し事業者を介して納付されます。その際、生産や流通といった各取引段階で、二重三重に消費税が累積しないよう、仕入にかかる消費税額を控除する仕組みが採られています。この仕組みが、仕入税額控除です。 下図において、下図中の卸売業者の場合、仕入で発生した消費税が5,000円で売上にかかる消費税が7,000円の場合、仕入で発生した消費税5,000円が仕入税額控除の対象となり、差額の2,000円を申告・納税することになります。

- インボイスの保存方法

- 買い手は、インボイスの交付を受けるのが困難な場合を除いて、帳簿に記載のうえ、インボイスを保存していることが仕入税額控除を受けるための要件となります。 電子インボイスの場合は、使用している会計システムの状況なども含めて、電子帳簿保存法に従って適切に保存できているかを確認しておくことが重要です。 なお、令和5年度税制改正によって、基準期間の課税売上高が1億円以下、または特定期間における課税売上高が5,000万円以下の小規模な事業者については、インボイス制度開始後も一定期間において、税込1万円未満の取引の場合はインボイスの保存がなくても帳簿への記載のみで仕入税額控除を受けられるようになっています。

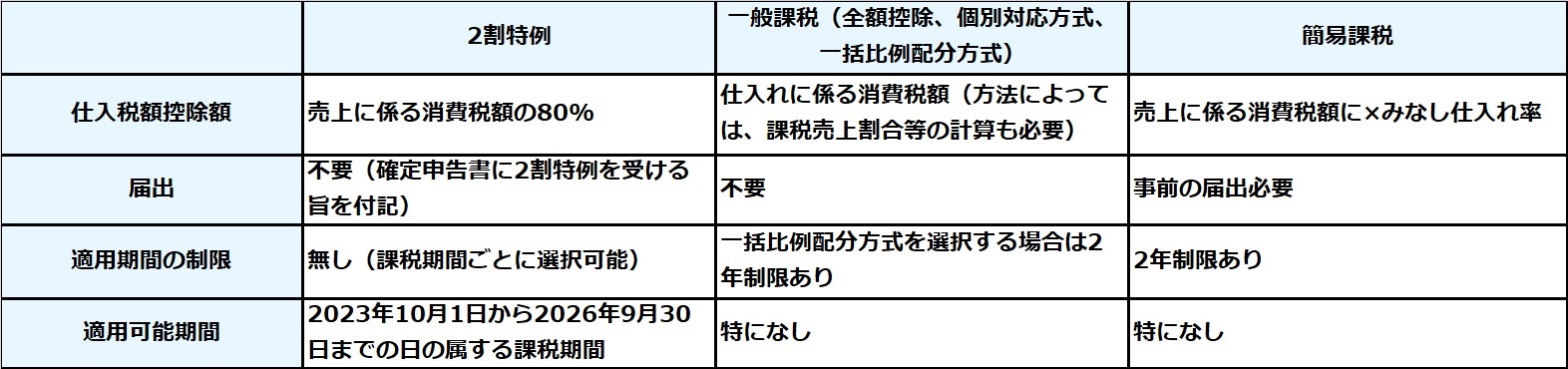

- 仕入税額控除の計算方法

- インボイス制度導入に伴い、新たな課税事業者に対する消費税申告対応の負担を抑えるために、消費税の納付税額を売上に対する消費税額の2割とする経過措置、「2割特例」が設けられました。 この制度はこれまでの免税事業者が、適格請求書発行事業者の登録をして新たに課税事業者となった場合のみ適用可能な制度です。 これにより、仕入税額控除の計算方法は原則課税、2割特例、簡易課税制度の3つとなり、事業者はこの中から自社に合った計算方法を選択することになります。

- ※簡易課税制度について、2024年9月末までは事後適用が可能になるなど、インボイス制度導入期の一定の緩和措置が設けられています。

- 【計算方法の選択】

原則法では、課税売上げに係る消費税額と課税仕入れ等に係る消費税額の両方を集計しなければ納付税額を求めることはできません。 それに対して、2割特例を適用する場合は、課税売上げに係る消費税額に80%を掛けるだけで仕入税額控除を算出できるので、消費税額の計算がかなりシンプルになります。

- ◎原則法

消費税の納付税額 = 課税売上げに係る消費税額 - 課税仕入れ等に係る消費税額(実額)

- ◎2割特例を適用する場合

消費税の納付税額 = 課税売上げに係る消費税額 - 課税売上に係る消費税額 × 80%

- ◎ 簡易課税制度も課税売上げに係る消費税額のみで消費税の納付税額を算出しますが、みなし仕入れ率が業種ごとに異なります。

簡易課税制度を適用する場合

消費税の納付税額 = 課税売上げに係る消費税額 - 課税売上に係る消費税額 × みなし仕入れ率(業種に応じて40%~90%)

- 2割特例の場合は業種にかかわらず課税売上げに係る消費税額の80%を控除するため、みなし仕入れ率が90%である卸売業の場合は簡易課税制度を適用した方が有利になります。

- それに対して、みなし仕入れ率が40%の不動産業、60%の飲食業などは、2割特例を適用する方が有利です。 これらの状況を踏まえて、自社にとってどの消費税の計算方法が合っているのかを今一度確認するようにしましょう。

特に買い手側が作成した仕入明細書をインボイスとして利用する場合は、インボイスの記載事項を満たすよう注意してください。 上記の理由で、インボイス制度導入後は仕入明細書の内容を変更しなければならないこともありますので、取引先とも事前に協議のうえ確実に対応するようにしましょう。

図―6

図―7

4.売り手側の確認事項

- 交付するインボイスの内容

- 課税事業者である場合、売り手は適格請求書発行事業者の登録をしたうえで、取引相手の求めに応じてインボイスを交付する義務があります。 インボイス制度導入前に必ず、記載事項を満たしたインボイスが作成できるよう準備しておきましょう。 併せて、取引先との間で、今後のインボイスに関するやりとりの確認を行う必要もあります。 登録番号の通知はもちろん、紙、もしくは電子データのどちらでやりとりするかなども含めて認識を合わせておきましょう。

- インボイスの写しの保存方法

- 売り手はインボイスを交付するだけではなく、その写しを自社で保存しておく義務があります。 この時、インボイスを電子データで保存する場合には、電子帳簿保存法に則った管理が必要なので、ご注意ください。 インボイス導入前に、電子データの保存状況について整理し、不足がある場合は早急に対応を検討しましょう。

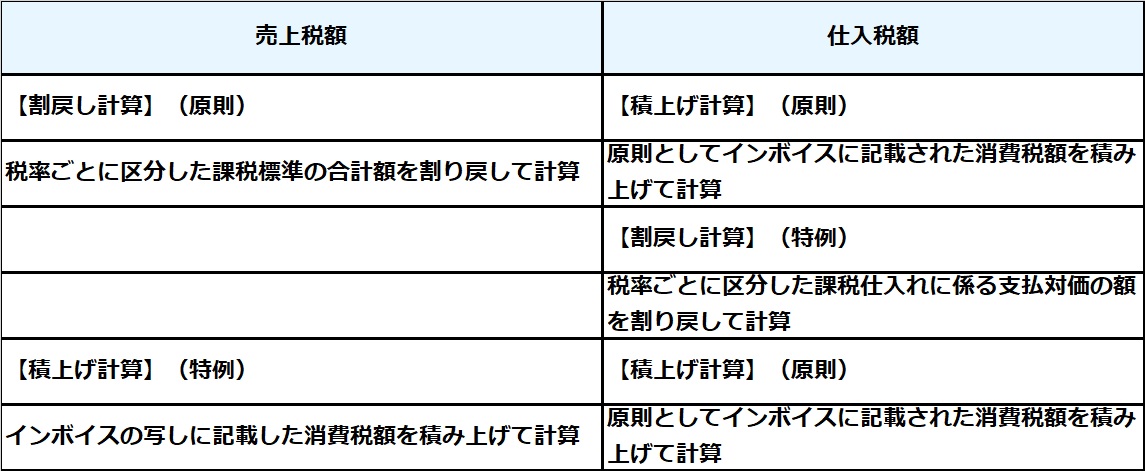

- 売上税額と仕入税額の計算方法

- 消費税の売上税額の計算は、原則として、税率ごとに区分した税込の売上税額から割戻して算出された金額を使うこととされています。 ただし、インボイスの写しを保存している場合には、インボイスに記載されている消費税額の合計額を使用した計算を行うことが認められます。 詳細は以下の通りです。

図―8

※売上税額について特例の積上げ計算を選択する場合は、仕入税額についてもインボイスの積上げによる計算を行うことになります。 ※参考資料:国税庁「適格請求書等保存方式の下での税額計算」

B.令和5年10月1日までに登録番号が通知されない場合の売手の対応及びその場合における買手の仕入税額控除について

- 登録申請手続を令和5年9月30日までに行ったものの、令和5年10月1日までに登録番号の通知が届かなかった場合のインボイスの交付について、適用される時期や対応方法等は以下のとおりです。

- (参考)インボイス制度の適用時期

- 令和5年10月1日からインボイス制度が開始されますが、必ずしも10月1日以降に交付する請求書等からインボイスに対応しなければならない訳ではありません。具体的には、10月以降に行う取引について、インボイスを交付することとなりますので、例えば、10月締め(10月1日から10月31日)の取引を11月に請求する場合には、11月に交付する請求書等からインボイスに対応していただくこととなります。

- 〔売手の対応1:インボイスの事後交付や登録番号の別途通知等〕

- インボイスを交付しなければならないタイミングまでに、登録番号の通知がない場合、売手は、例えば次のように対応することが考えられます。

- 事前にインボイスの交付が遅れる旨を取引先に伝え、通知後にインボイスを交付する。

- 取引先に対して、通知を受けるまでは、登録番号のない請求書等を交付し、通知後に改めてインボイスを交付し直す。

- 取引先に対して、通知を受けるまでは、登録番号のない請求書等を交付し、その請求書等との関連性を明らかにした上で、インボイスに不足する登録番号を書類やメール等でお知らせする。

- 事前にインボイスの交付が遅れる旨を取引先に伝え、通知後にインボイスを交付する。

- 〔売手の対応2:小売業等の事後交付等が困難な場合〕

- 小売業等の不特定かつ多数の者に対して事業を行う場合には、上記の事後交付等の対応が困難な場合があると考えられます。そのため、小売店などを営む事業者が、不特定かつ多数の方に登録番号のないレシート等を交付している場合、売手は、事前に、インボイスの交付が遅れる旨を事業者のHPや店頭にてお知らせした上で、例えば次のように対応することが考えられます。

- 当該事業者のHP等において「弊社の登録番号は『T1234…』となります。令和5年10月1日から令和5年●月●日(通知を受けた日)までの間のレシート等をお持ちの方で仕入税額控除を行う方におきましては、当ページを印刷するなどの方法により、レシート等と併せて保存してください」と掲示する。 買手側から電話等を受け、その際に登録番号をお知らせし、買手側においてその登録番号の記録とレシート等とを併せてインボイスとして保存してもらう(これにより、買手は仕入税額控除を受けることができます。)。

※ これらの取扱いは、登録申請手続を令和5年9月30日までに行ったものの、令和5年10月1日までに登録番号の通知が届かなかった場合における、経過的な取扱いとなります。したがって、お手元に登録番号の通知が届き、登録番号を記載したインボイスを交付できるようになった日以降は記載事項を満たしたインボイスを交付していただく必要がありますので、ご注意ください。 - 当該事業者のHP等において「弊社の登録番号は『T1234…』となります。令和5年10月1日から令和5年●月●日(通知を受けた日)までの間のレシート等をお持ちの方で仕入税額控除を行う方におきましては、当ページを印刷するなどの方法により、レシート等と併せて保存してください」と掲示する。 買手側から電話等を受け、その際に登録番号をお知らせし、買手側においてその登録番号の記録とレシート等とを併せてインボイスとして保存してもらう(これにより、買手は仕入税額控除を受けることができます。)。

- 〔買手の対応〕

- 登録番号のない請求書等を受領した事業者(買手)においては、申告期限後に記載事項を満たすインボイスを受領する又は登録番号のお知らせを受けることとなった場合であっても、事前に売手からインボイス発行事業者の登録を受ける旨の連絡等があったときは、登録番号のない請求書等に記載された金額を基礎として、仕入税額控除を行うこととして差し支えありません。この場合には、事後的に交付されたインボイスや登録番号のお知らせを保存することが必要となります。

なお、事後的にインボイスの交付等を受けることができなかった場合には、仕入税額控除を行った翌課税期間において、本来の控除税額との差額を調整することとして差し支えありません。

- (参考)少額特例について 基準期間における課税売上高が1億円以下又は特定期間における課税売上高が5千万円以下の事業者は、1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿の保存のみで仕入税額控除が可能とされています(少額特例)。そのため、この少額特例の適用対象となる買手においては、こうした課税仕入れについて上記のような対応は必要ありません。

※ 上記対応につき、リーフレット(PDF/1,745KB)(こちらのほうがわかりやすいかも)もありますので、併せてご確認ください。

帝国データバンク:2023・10・13 企業の 65.1%が順調に対応も、 「懸念」ありが 9 割より。C.企業からのコメント

- インボイスの番号を取得した旨の通知はもらっているものの、9 月の請求書は従来のままで、10 月になって実際に受領してみないとどのように記載されているかが分からない仕入先もあり、問 題が出てくるのはもう少し先の事かと思う (建材・家具、窯業・土石製品卸売)

- インボイスの発行形式や対応が各企業で異なり、確認や保存の方法で業務負担が増す。社員のイ ンボイス制度の理解度がまだ低い (化学品卸売)

- 領収書へ登録番号の記載確認、および記載漏れがある場合の先方確認、従業員への周知徹底とい った業務負担が増えることで、通常業務が遅れて残業になり人件費が増える (娯楽サービス) 仕入先からは振込手数料を支払者負担としてほしいと依頼が殺到している。しかし、販売先から は従来通り振込手数料を売り手負担としてほしいと依頼されている (機械製造)

- 現場などでどうしても免税事業者にお願いしなければ進まない工事もあり、取り引きは今まで通 りする方針 (建設)

- 免税事業者の仕入先のなかには、このタイミングで廃業を決意したところもあり残念 (繊維・繊維製品・服飾品卸売)

- とりあえず請求書に番号を記載しているだけで、その他に何をすれば良いのか分からない (専門サービス)

- ややこしく分かりにくい。消費税が一律 8%であれば分かりやすく、そもそも必要ない制度(建設)

- 免税事業者の経過措置について間違いないか懸念がある。免税事業者をなくし一律の消費税にす るのが良い

D.インボイス制度:特例など

国税庁消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A

国税庁消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&A

国税庁:インボイス制度 応用編

国税庁:インボイス制度 応用編

- インボイス制度における特例②(出張旅費等特例)

- 従業員等に支給する出張旅費、宿泊費、日当等(以下「出張旅費等」という。)のうち、その旅行

に通常必要であると認められる部分の金額については、帳簿のみの保存による仕入税額控除が可能。

- この点、出張旅費等に係る社内規程や基準の有無にかかわらず、また、概算払いによるものか、実 費精算によるものかにかかわらず、通常必要であると認められる部分※は特例の対象となる。

- 【ケース①】

- 社内規程で、「1回の旅行当たり3,000円」とある一方、所得税非課税の範囲は10,000円と認め られる場合に、8,000円支給した ⇒ 8,000円が特例対象となる。

- 【ケース②】

- 何らの規定もないが、社員が出張にかかった交通費10,000円を実費で請求してきたので、支払った ⇒ 10,000円が通常必要と認められるのであれば、特例対象となる(注)。 (注) 実費精算が用務先に直接支払っているものと同視しうる場合、通常必要と認められる範囲か否かに関わらず、インボイスの保存により仕入税 額控除が可能。その場合、3万円未満の公共交通機関など、他の特例の対象になるものであれば、帳簿のみの保存で仕入税額控除可能 。

国税庁:令和6年度税制改正の大綱について(インボイス関連)

国税庁:令和6年度税制改正の大綱について(インボイス関連)

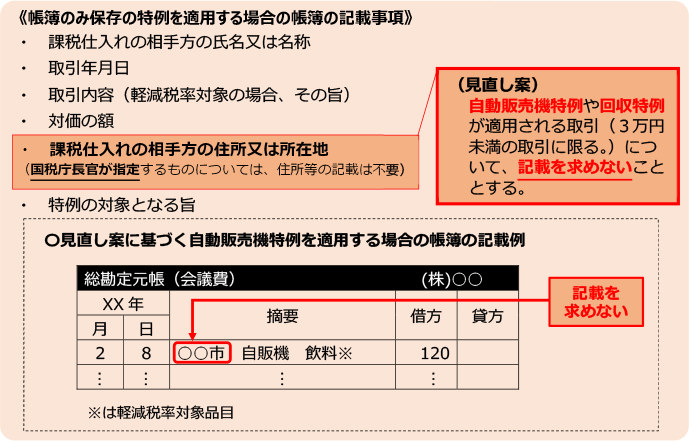

- (注1)自動販売機特例について

- 自動販売機又は自動サービス機により行われる課税資産の譲渡等のうち当該課税資産の譲渡等に係る税込価額が3万円未満の取引について、その買手は、一定の事項を記載した帳簿のみの保存で仕入税額控除の適用を受けることができます(消令491一イ、消規26の6一)。

- (注2)回収特例について

- 入場券のような物品切手等で適格簡易請求書の記載事項(取引年月日を除きます。)が記載されているものが、引換給付の際に適格請求書発行事業者により回収される場合、当該物品切手等により役務の提供等を受ける買手は、一定の事項を記載した帳簿のみの保存で仕入税額控除の適用を受けることができます(消令491一ロ)。

<令和5年度補正予算等>(令和6年4月時点版)インボイス制度への対応に取り組む皆様へ各種支援策のご案内

<令和6年度補正予算等>(令和7年4月時点版)インボイス制度への対応に取り組む皆様へ各種支援策のご案内より

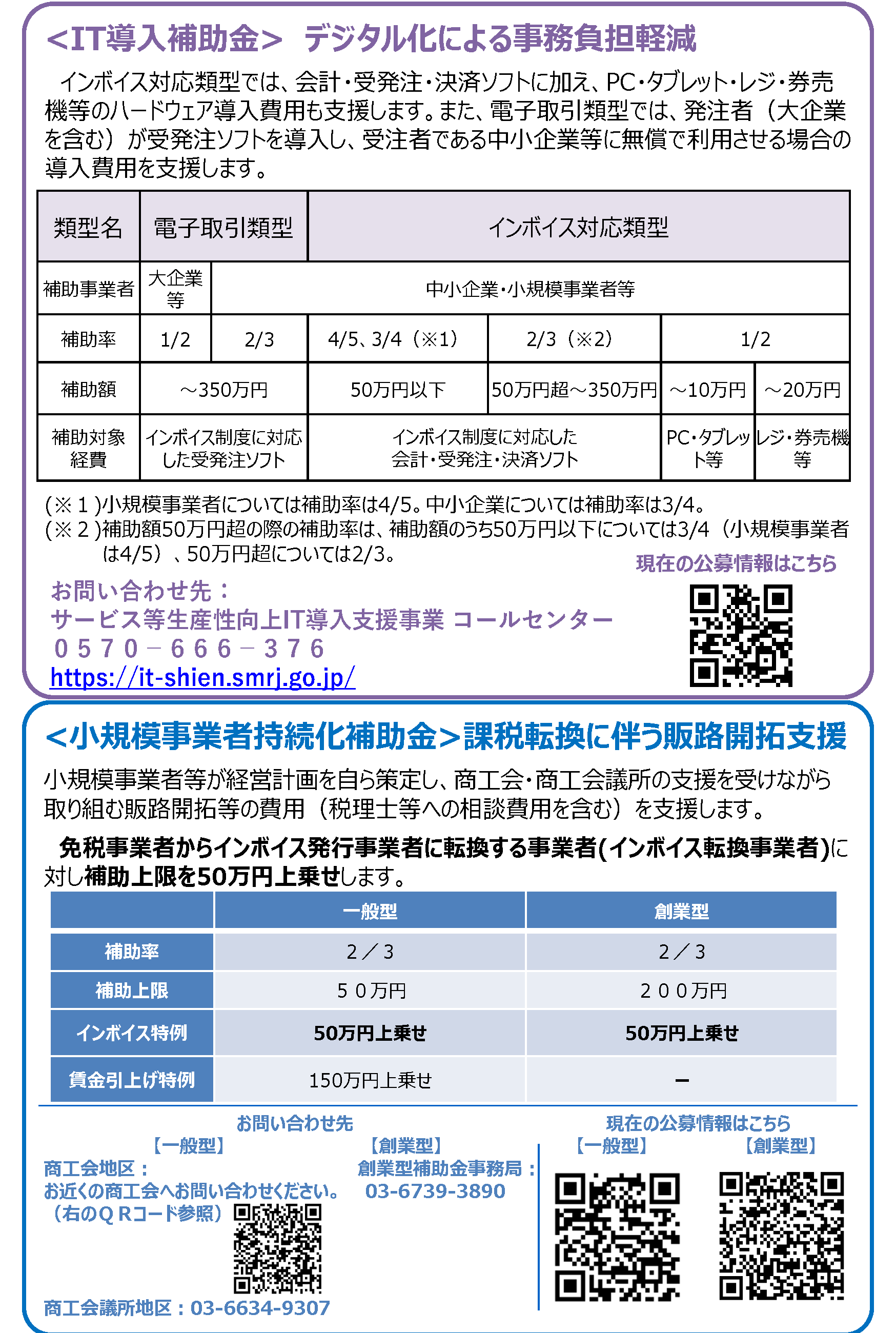

IT導入補助金> デジタル化による事務負担軽減インボイス対応類型では、会計・受発注・決済ソフトに加え、PC・タブレット・レジ・券売機等のハードウェア導入費用も支援します。また、電子取引類型では、取引関係における受注者の中小企業等が無償で利用できる場合に、発注者(大企業を含む)がまとめて行う受発注ソフトの導入費用を支援します。デジタル化による事務負担軽減

インボイス制度(適格請求書等保存方式)は2023年10月に導入されましたが、発足後に多くの問題が指摘されています。主なものを整理すると以下のとおりです。

- インボイス発足後の主な問題点

- 免税事業者への影響

これまで消費税の納税義務がなかった年商1,000万円以下の事業者が、取引先から「インボイスが発行できないと仕入税額控除が受けられない」と言われ、取引から外されるケースがある。

* 結果として「実質的に課税事業者への移行を迫られる」状況が多発。特にフリーランスや小規模事業者に負担が集中。 - 事務負担の増大

インボイス発行のために会計ソフトの導入や事務処理の見直しが必要になり、経理負担が増加。

中小企業・個人事業主にとってはコスト増(システム導入費・人件費など)となる。 - 価格転嫁の困難さ

消費税分を価格に上乗せしづらく、結局は小規模事業者が「値下げ」や「実質的な負担」を強いられるケースも多い。

競争が激しい業界(建設、出版、IT下請け、フリーランスなど)では特に深刻。 - 複雑な経過措置

発足後、段階的に負担軽減の経過措置(仕入税額控除を一定割合認める)が設けられたが、制度が複雑で分かりにくい。

事業者や経理担当が「自分がどの適用対象なのか分からない」と混乱。 - 領収書・請求書の煩雑化

インボイス番号の記載や書類管理が必要になり、従来よりも手続きが増えた。

経理部門や個人事業主の事務作業が増加。 - 消費税の二重構造問題

インボイス導入で、課税事業者と免税事業者の間に「取引条件の格差」が生まれた。

免税事業者が取引先から敬遠されることで、事業継続の難しさにつながる。 - 社会的な議論

- *中小事業者の負担が大きすぎる** → 制度見直しや撤廃を求める声が強い。

- 税収の透明化・公平性** → 一方で「益税(免税事業者が納めない消費税を取引価格に含めて受け取る問題)」を解消する制度としての意義も主張されている。

- しかし現実には「大企業や経理が強い側が得をし、小規模事業者が割を食う制度」との批判が根強い。

- 税収の透明化・公平性** → 一方で「益税(免税事業者が納めない消費税を取引価格に含めて受け取る問題)」を解消する制度としての意義も主張されている。

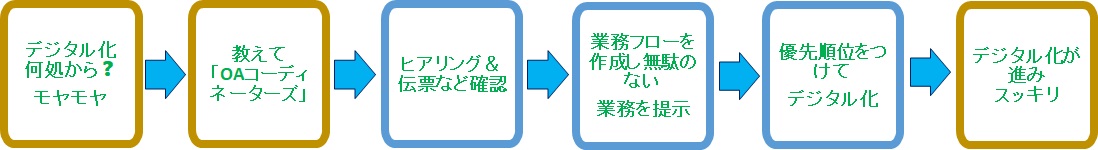

これまで、衆議院選挙、参議院選挙が行われたが、インボイス制度反対を掲げる政党はない、「問題点.2」は零細企業において大きな問題点であるが政治家は庶民を見ていない。- IT導入補助金が理解できていない、利用方法が分からない。

- インボイス対応や電子帳簿保存法の意味が分からない。

- 業務可視化の必要性や方法などわからず困っている。

- DX?何から手を付けてよいのか困っている。

- RPA?何から手を付けてよいのか困っている。

- ・・・

- どこに相談していいか分からない。

OAコーディネータズが解決します

OAコーディネータズが解決します

図―4 インボイス制度の改正点

また、インボイスの保存を電子データで行う場合には、電子帳簿保存法における電子取引データ保存制度の要件に従う必要がある点にも注意が必要です。 この電子データの保存についても、令和5年度税制改正による変更があります。 具体的には、保存要件に従った保存が間に合わなかったことに相当の理由があると税務署が認める事業者については、税務調査などで書面の提示やダウンロードなどの要求に応じられれば、保存要件を満たさずとも電子データでの保存が認められるようになりました。

Copyright ©

Copyright ©